I. TỔNG QUAN DOANH NGHIỆP

Tổng Công ty Hóa dầu Petrolimex thành viên của Tập đoàn Xăng dầu Việt Nam, là doanh nghiệp đa ngành hoạt động trong lĩnh vực hóa dầu tại Việt Nam. PLC hoạt động trong ba lĩnh vực chính là sản xuất và phân phối nhựa đường, dầu nhờn và hóa phẩm dầu khí. Hiện nay, PLC dẫn đầu thị trường tiêu thụ nhựa đường trong nước với 33% có thị phần đáng kể tại Lào và Thái Lan. Ngoài ra, PLC cũng đứng thứ hai về tiêu thụ dầu nhờn tại Việt Nam. PLC nằm trong top 3 nhà sản xuất dầu nhờn lớn nhất tại Việt Nam. vận hành hai nhà máy sản xuất dầu nhờn: Thượng Lý (Hải Phòng) và Nhà Bè (TP.HCM) với tổng công suất đạt 50.000 tấn/năm (bằng 23 – 25% nhu cầu tiêu thụ dầu nhớt toàn thị trường). Mảng dầu nhờn và hóa chất, PLC lần lượt nắm 14% và 25% thị phần nội địa

II. TÌNH HÌNH HOẠT ĐỘNG KINH DOANH 9T/2024:

Lợi nhuận giảm mạnh do lợi nhuận từ nhựa đường lao dốc

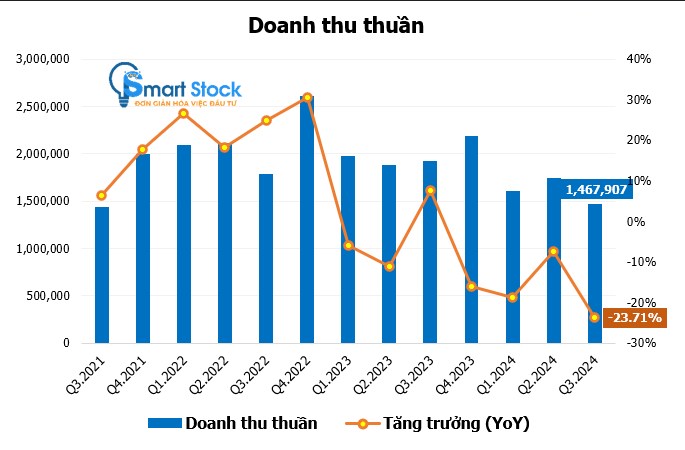

Doanh thu 9T24 giảm 16,7% svck, xuống còn 4.808 tỷ đồng, hoàn thành 62% kế hoạch DT, chủ yếu do doanh thu từ nhựa đường giảm:

• Doanh thu 9T24 của mảng nhựa đường giảm 29,2% svck, xuống còn 2.043 tỷ đồng, chủ yếu là do sự sụt giảm về sản lượng tiêu thụ khi thiếu hụt nhu các dự án giao thông lớn cần trải nhựa trong 9T24 và giá bán nhựa đường giảm.

• Doanh thu dầu nhờn 9T24 tăng 8,7% svck, đạt 1.320 tỷ đồng, chủ yếu do kinh tế tăng trưởng tích cực trong 9T24, dẫn đến nhu cầu đối với dầu nhờn cho phương tiện và máy móc công nghiệp tăng.

• Doanh thu hóa chất 9T24 giảm 14,4% svck, xuống còn 1.400 tỷ đồng, chủ yếu do áp lực cạnh tranh gia tăng khiến tình hình kinh doanh trở nên khó khăn hơn..

Doanh nghiệp đã phải xin ý kiến ĐHCĐ về viêc điều chỉnh giảm kế hoạch sản xuất kinh doanh năm 2024. Dưới áp lực :

(1) Tiến độ giải ngân đầu tư công triển khai chậm,

(2) Cạnh tranh giá với sản phẩm nhập khẩu, dư thừa nguồn cung.

PLC vẫn đang là doanh nghiệp chiếm thị phần cao nhất ngành nhựa đường (30% thị phần cả nước) với công suất 400.000 tấn/năm. Song, trong năm 2024, các doanh nghiệp thương mại, nhập khẩu dường như đang có lợi thế về giá vốn hơn khi mà tình trạng dư thừa nguồn cung từ thế giới, đặc biệt từ thị trường Trung Quốc. Giá nhựa đường đã giảm 9,7% kể từ đầu năm; tuy vậy, mức độ giảm đã thu hẹp lại, ghi nhận giảm 2,5%

LN ròng giảm mạnh trong 9T24

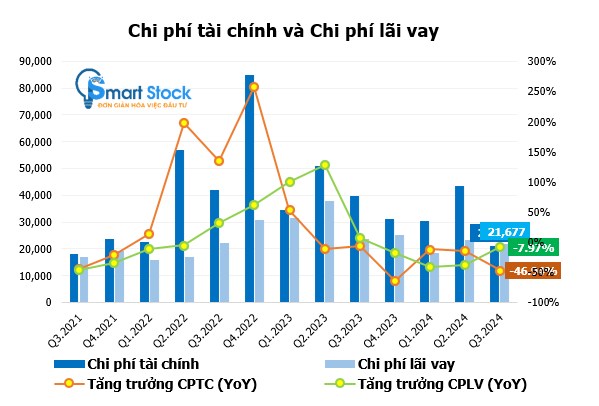

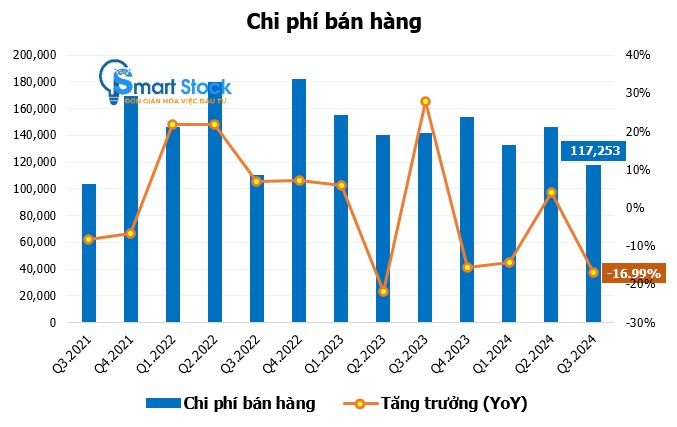

Chi phí BH&QLDN trong 9T24 giảm 9,1% svck, xuống còn 500 tỷ đồng, chủ yếu do chi phí dịch vụ mua ngoài giảm. Chi phí tài chính thuần cũng giảm 36,1% svck, xuống còn 42 tỷ đồng, chủ yếu nhờ giảm chi phí lãi vay do lãi suất đi vay có xu hướng giảm. Tuy nhiên, sự thu hẹp biên LN gộp vẫn khiến LN ròng 9T24 lao dốc 72% svck, xuống còn 23 tỷ đồng, hoàn thành mới chỉ 29% kế hoạch năm 2024

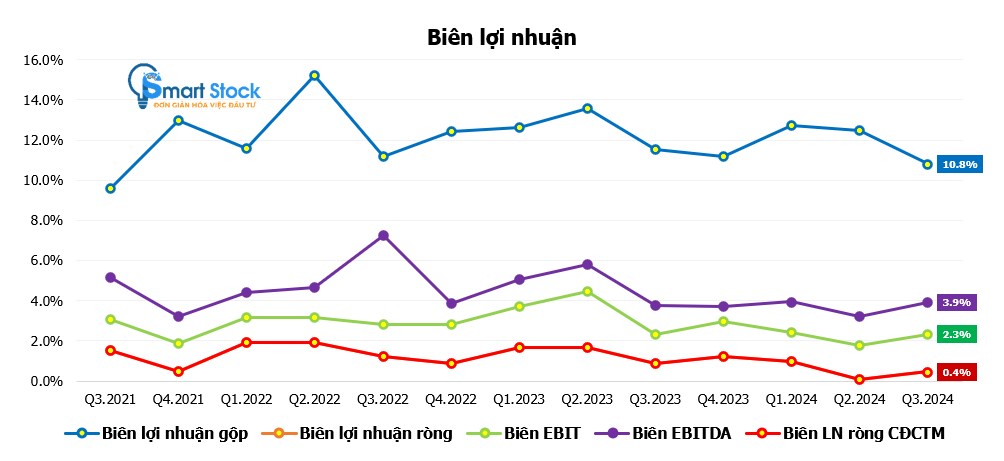

Biên LN gộp thu hẹp trong 9T24 do giá bán nhựa đường và hoá chất giảm

Biên LN gộp nhựa đường trong 9T24 giảm 2,4 điểm % svck, xuống còn 9,5%, chủ yếu do giá bán nhựa đường thấp hơn. Giá bán nhựa đường giảm theo xu hướng giá Bitumen thế giới và sự cạnh tranh gay gắt với nguồn nhựa đường giá rẻ trong bối cảnh nhu cầu giảm.

Biên LN gộp hóa chất cũng thu hẹp 2,5 điểm % xuống còn 4,3% do áp lực cạnh tranh về giá từ các đối thủ trong ngành.

Ngược lại, biên LN gộp dầu nhờn trong 9T24 cải thiện 2,3 điểm % svck, đạt 24,3%, chủ yếu nhờ giá bán trung bình tăng. Kết quả là, biên LN gộp tổng hợp của PLC trong 9T24 giảm 0,5 điểm % svck, xuống còn 12%, tương đương với mức LN gộp giảm 20,3% svck, đạt 579 tỷ đồng

Tương quan giữa giá dầu Brent và Doanh thu thuần của PLC

III. TRIỂN VỌNG DOANH NGHIỆP & ĐIỂM NHẤN ĐẦU TƯ:

1. Lợi nhuận dự kiến phục hồi mạnh trong 2025:

Năm 2024 dự báo Doanh thu thuần của PLC sẽ giảm 11,7% svck, xuống còn 7.028 tỷ đồng, chủ yếu do doanh thu từ nhựa đường giảm với nhu cầu nhựa đường thấp hơn so với mức nền cao trong năm 2023. Tuy nhiên, doanh thu nhựa đường của PLC sẽ phục hồi vào năm 2025 khi phần lớn các dự án thành phần thuộc cao tốc Bắc – Nam giai đoạn 2 bắt đầu tăng cường rải nhựa đường với mục tiêu thông xe toàn tuyến vào năm 2025.

Dự báo biên LN gộp của PLC trong 2024 sẽ giảm 0,5 điểm % xuống còn 11,7%, chủ yếu do biên LN gộp nhựa đường và hóa chất giảm. Tuy nhiên, với kỳ vọng biên LN gộp của PLC trong 2025 sẽ tăng lên 12,6%, chủ yếu nhờ trạng thái giá dầu giảm tử cuối tháng 8 và duy trì đến hiện tại quanh vùng giá 70 – 72 USD giúp cải thiện biên LN gộp dầu nhờn và nhựa đường. LN ròng của PLC sẽ tăng mạnh 161,1% svck, đạt 114,3 tỷ đồng, chủ yếu nhờ vào sự tăng trưởng mạnh mẽ của mảng nhựa đường.

2. Mảng Nhựa đường: Quay lại đường đua từ năm 2025:

Các dự án đường bộ trong 2025 sẽ thúc đẩy sản lượng tiêu thụ nhựa đường của PLC

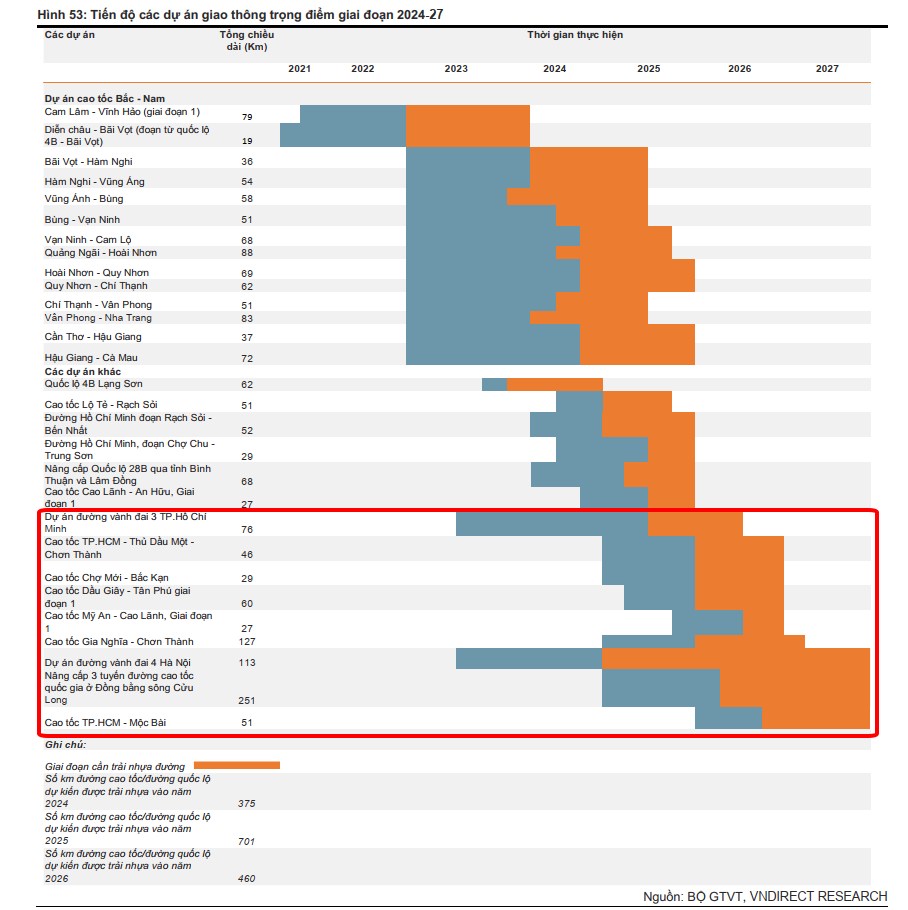

Trong năm 2024, ước tính khoảng 375 km cao tốc (thuộc các dự án trọng điểm) sẽ được rải nhựa đường, chủ yếu từ các dự án sau:

• Hai dự án thành phần còn lại thuộc dự án cao tốc Bắc – Nam Giai đoạn 1 với tổng chiều dài 98 km là: Cam Lâm – Vĩnh Hảo và Diễn Châu – Bãi Vọt (19 km còn lại).

• Một số dự án thành phần thuộc dự án cao tốc Bắc – Nam Giai đoạn 2 đang có tiến độ tích cực như: Bãi Vọt – Hàm Nghi, Hàm Nghi – Vũng Áng, Vũng Áng – Bùng, Bùng – Vạn Ninh, Chí Thạnh – Vân Phong và Vân Phong – Nha Trang.

• Dự án nâng cấp và cải tạo Quốc lộ 4B – Lạng Sơn với tổng chiều dài 62 km. Tuy nhiên ước tính rằng lượng backlog trên vẫn thấp hơn so với lượng backlog được ước tính trong năm 2023 là 463 km, chủ yếu đến từ dự án cao tốc Bắc – Nam Giai đoạn 1. Do đó, dự báo sản lượng tiêu thụ nhựa đường của PLC sẽ giảm 25% svck trong năm 2024, xuống còn 198.151 tấn.

Smartstock tin rằng sản lượng tiêu thụ nhựa đường của PLC sẽ phục hồi mạnh mẽ trong năm 2025 khi một loạt các dự án thành phần thuộc cao tốc Bắc – Nam Giai đoạn 2 và một số dự án cao tốc khác bước vào giai đoạn rải nhựa đường và thông xe. Do đó dự báo rằng lượng backlog đến từ các dự án:

• Các dự án thành phần còn lại thuộc cao tốc Bắc Nam Giai đoạn 2 như: Hoài Nhơn – Quy Nhơn, Quy Nhơn – Chí Thạnh, Cần Thơ – Hậu Giang, Hậu Giang – Cà Mau

• Các dự án cao tốc/quốc lộ khác: cao tốc Vành đai 4 – Hà Nội, cao tốc Lộ Tẻ – Rạch Sỏi, đường Hồ Chí Minh đoạn Chợ Chu – Trung Sơn, đường Hồ Chí Minh đoạn Rạch Sỏi – Bến Nhất, dự án nâng cấp quốc lộ 28B qua các tỉnh Bình Thuận và Lâm Đồng,… sẽ thúc đẩy khối lượng tiêu thụ nhựa đường của PLC trong năm 2025. Khối lượng tiêu thụ nhựa đường của PLC sẽ đạt đỉnh vào 2025 nhờ vào lượng backlog lớn như đã đề cập ở trên và vị thế dẫn đầu ngành về năng lực cung cấp nhựa đường của PLC (400.000 tấn/năm). Do đó dự báo sản lượng tiêu thụ nhựa đường của PLC sẽ tăng trưởng 35% svck lên 267.504 tấn.

Sản lượng tiêu thụ nhựa đường của PLC trong năm 2026 sẽ được hỗ trợ bởi lượng backlog từ các dự án như: đường vành đai 3 TP.HCM, cao tốc TP.HCM – Thủ Dầu Một – Chơn Thành, cao tốc Gia Nghĩa – Chơn Thành, dự án nâng cấp 3 tuyến đường cao tốc quốc gia ở đồng bằng sông Cửu Long. Tuy nhiên, sản lượng tiêu thụ nhựa đường của PLC sẽ giảm 10% sv năm trước trong năm 2026 từ mức nền cao trong năm 2025.

Một số dự án trọng điểm giai đoạn 2025 – 2027 (Theo Bộ GTVT và VNDResearch)

Giá bán nhựa đường PLC sẽ tăng trong 2024 do giá cước vận chuyển và tỷ giá USD/VND cao hơn

– Dự báo cước vận tải tàu chở sản phẩm dầu sẽ tăng trong năm 2024, do đội tàu dự kiến chỉ tăng trưởng 2% trong khi nhu cầu vận chuyển dự kiến tăng 7%, nhờ vào sự gia tăng các chuyến hàng đường dài từ Trung Đông sang Châu Âu. Do nhựa đường của PLC hoàn toàn từ nhập khẩu, nên Smartstock cho rằng cước vận tải tàu chở sản phẩm dầu cao hơn sẽ gây áp lực lên giá vốn hàng bán (COGS) và gián tiếp làm tăng giá bán sản phẩm nhựa đường của PLC.

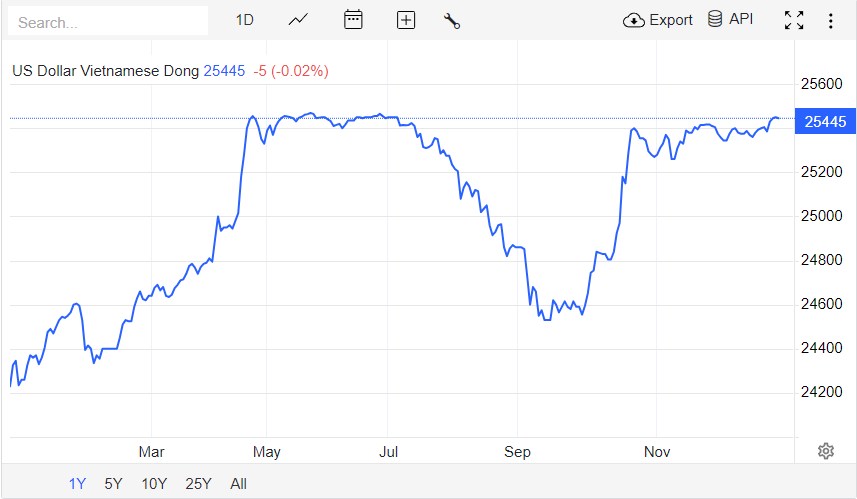

– Dự báo tỷ giá USD/VND trung bình trong năm 2024 sẽ tăng 4,8% svck, lên 24.977 (21/12/2024: 25.455). Với phần lớn các đơn hàng nhập khẩu nhựa đường của PLC được thanh toán bằng USD, sự gia tăng tỷ giá sẽ gây áp lực lên chi phí vốn và gián tiếp làm tăng giá bán sản phẩm nhựa đường của PLC

– Nhu cầu tiêu thụ chậm lại trong năm 2024 và sự gia tăng cạnh tranh từ các nguồn nhựa đường giá rẻ sẽ gây áp lực lên giá bán nhựa đường của PLC

Ngành công nghiệp dầu nhờn phụ thuộc vào nhu cầu phương tiện giao thông trong nước: Việt Nam là một trong ba quốc gia có mức tiêu thụ dầu nhờn lớn nhất Châu Á, với quy mô thị trường đạt 292,7 triệu lít vào năm 2023. Các phương tiện giao thông (xe gắn máy, ô tô, xe tải) chiếm 83% nhu cầu tiêu thụ dầu nhờn của cả nước và phần còn lại dành cho sản xuất công nghiệp. Do đó, tiềm năng tiêu thụ dầu nhờn tại Việt Nam phụ thuộc phần lớn vào triển vọng và xu hướng tiêu thụ của các phương tiện giao thông trong tương lai.

2. Mảng dầu nhờn: Triển vọng tích cực trong dài hạn nhờ nhu cầu ô tô và xe tải ngày càng tăng:

Là công ty lớn trong ngành dầu nhờn tại Việt Nam, sản lượng tiêu thụ dầu nhờn của PLC sẽ được hưởng lợi từ sự gia tăng nhu cầu trong nước đối với dầu nhờn. Tuy nhiên, ngành dầu nhờn là một ngành có sự cạnh tranh khốc liệt trong nước với sự tham gia của nhiều thương hiệu hàng đầu thế giới như Shell, Castrol, Caltex và Total, vì vậy các doanh nghiệp dầu nhờn trong nước dần mất thị phần trong những năm gần đây. Do đó, mặc dù dự báo nhu cầu dầu nhờn trong nước được dự báo tăng với CAGR 5,3% trong giai đoạn 2024-26, tuy nhiên Smartstock kỳ vọng mức tăng trưởng sản lượng tiêu thụ dầu nhờn của PLC trong giai đoạn 2024-26 sẽ không thấp hơn mức trung bình của ngành.

Nhu cầu về ô tô và xe tải tại Việt Nam còn nhiều dư địa tăng trưởng: Việt Nam hiện có khoảng 5 triệu ô tô đã đăng ký và tỷ lệ dân số sở hữu ô tô là 5%. Mặc dù con số này thấp hơn nhiều so với các nước trong khu vực như Thái Lan, Nhật Bản và Trung Quốc, nhưng Việt Nam có tốc độ tăng trưởng sở hữu ô tô nhanh nhất thế giới, được thúc đẩy bởi sự gia tăng của tầng lớp trung lưu – theo nghiên cứu của Tổ chức các nhà sản xuất ô tô quốc tế (OICA). Trong giai đoạn 2017-22, số lượng ô tô mới bán ra tại Việt Nam đã tăng với tốc độ tăng trưởng kép là 12,5% trước khi giảm 38,6% svck vào năm 2023 do những khó khăn chung của nền kinh tế và môi trường lãi suất cao khiến người tiêu dùng thắt chặt chi tiêu vào các tài sản có giá trị cao. Tiêu thụ ô tô tại Việt Nam được dự báo sẽ tiếp tục tăng trưởng 5-8% trong năm 2024 và tiếp tục tăng với tốc độ nhanh hơn trong giai đoạn tới nhờ sự gia tăng của tầng lớp trung lưu trong bối cảnh tỷ lệ sở hữu ô tô tại Việt Nam vẫn còn thấp

Bên cạnh phân khúc ô tô, phân khúc xe tải cũng cho thấy triển vọng tích cực nhờ sự phát triển chung của nền kinh tế dẫn đến nhu cầu vận tải tăng. Theo nghiên cứu của Technavio trong báo cáo thị trường xe tải Việt Nam, thị trường xe tải Việt Nam sẽ tăng trưởng 7,15% trong năm 2024 và tăng trưởng với tốc độ tăng trưởng kép là 8,05% trong giai đoạn 2024-28 nhờ nhu cầu vận tải tăng và chiến lược phát triển ngành xe tải của chính phủ nhằm đạt tổng sản lượng xe tải sản xuất trong nước là 587.900 xe vào năm 2035 (gấp 6 lần số lượng xe tải sản xuất năm 2020).

Luật tái chế dầu nhờn có thể làm tăng giá bán dầu nhờn: Theo quy định của luật Bảo vệ môi trường và nghị định số 08/2022/NĐ-CP của Chính phủ, từ ngày 1/1/2024 các doanh nghiệp sản xuất, nhập khẩu dầu nhớt sẽ phải thực hiện tái chế theo tỷ lệ. Theo đó, tỷ lệ tái chế dầu nhớt bắt buộc cho 3 năm đầu tiên đối với dầu nhớt là 15%. Các doanh nghiệp sản xuất, nhập khẩu có thể áp dụng các giải pháp tái chế như chưng cất thu hồi dầu gốc hoặc chúng thu hồi dầu các phân đoạn. Quy định mới sẽ làm tăng chi phí sản xuất dầu nhờn cho các doanh nghiệp trong ngành, qua đó sẽ gây áp lực tăng giá bán các sản phẩm dầu nhờn trong nước trong thời gian tới

Tăng tỷ lệ sản phẩm cao cấp sẽ cải thiện giá bán trung bình dầu nhờn: Trong giai đoạn 2017 – 20, giá bán trung bình dầu nhờn của PLC đã tăng trung bình khoảng 1,4% mỗi năm. Trong giai đoạn 2021 – 22, giá bán trung bình của PLC tăng lần lượt 12,1% và 11,8% svck một phần do tác động của đại dịch COVID-19 và các xung đột địa chính trị trên thế giới gây gián đoạn nguồn cung các sản phẩm từ dầu mỏ, bao gồm dầu gốc và phụ gia, đồng thời ảnh hưởng đến cả hoạt động vận chuyển.

Giá bán trung bình dầu nhờn của PLC có xu hướng tăng trong những năm gần đây một phần nhờ vào sự đóng góp của các dòng sản phẩm dầu nhờn cao cấp như dầu nhờn bán tổng hợp và tổng hợp, có giá bán cao hơn nhiều so với dầu nhờn gốc khoáng truyền thống. Cuối năm 2020, PLC đã ra mắt lô sản phẩm dầu nhờn tổng hợp và bán tổng hợp đầu tiên với công nghệ hiện đại, phùgiá bán trung bình dầu nhờn của PLC có xu hướng tăng trong những năm gần đây một phần nhờ vào sự đóng góp của các dòng sản phẩm dầu nhờn cao cấp như dầu nhờn bán tổng hợp và tổng hợp, có giá bán cao hơn nhiều so với dầu nhờn gốc khoáng truyền thống. Cuối năm 2020, PLC đã ra mắt lô sản phẩm dầu nhờn tổng hợp và bán tổng hợp đầu tiên với công nghệ hiện đại, phù hợp cho các dòng xe cao cấp như BMW, Mercedes-Benz… hợp cho các dòng xe cao cấp như BMW, Mercedes-Benz…

3. Ngành hoá chất: Cạnh tranh khốc liệt tạo áp lực lên KQKD:

Sản lượng tiêu thụ hóa chất của PLC tăng trưởng thấp hơn tốc độ tăng trưởng của ngành

Ngành hóa chất Việt Nam hiện đang rất phân mảnh với nhiều doanh nghiệp tham gia thị trường và rào cản gia nhập thấp. Việt Nam có khoảng 1.818 doanh nghiệp hoạt động trong ngành hóa chất (theo dữ liệu năm 2020). Do đó, mặc dù nhu cầu hóa chất tại Việt Nam vẫn còn nhiều dư địa để tăng trưởng dài hạn, theo đánh giá các doanh nghiệp trong ngành, đặc biệt là các doanh nghiệp thương mại (trading) – không có lợi thế cạnh tranh về nguyên liệu và công nghệ sản xuất, sẽ vẫn gặp khó khăn trong việc gia tăng sản lượng tiêu thụ và thị phần. Ngoài ra, các doanh nghiệp trading hóa chất sẽ chịu ảnh hưởng bởi mục tiêu dài hạn của Chính phủ về việc tăng cường tự chủ sản xuất hóa chất. Do PLC chỉ hoạt động trong lĩnh vực hóa chất với vai trò trader, nên Smartock cho rằng tốc độ tăng trưởng sản lượng tiêu thụ hóa chất của PLC sẽ thấp hơn đáng kể so với tốc độ tăng trưởng chung của ngành. Trong 9T24, giá trị nhập khẩu hóa chất của Việt Nam tăng 10,6% svck, đạt 6,2 triệu USD, điều này làm tăng nguồn cung hóa chất trong nước và tạo áp lực cho các doanh nghiệp trading hóa chất như PLC. Vào tháng 9, hoạt động sản xuất trong nước bị gián đoạn do ảnh hưởng nghiêm trọng của siêu bão Yagi, khiến hoạt động kinh doanh hóa chất của PLC trở nên khó khăn hơn

IV. TỔNG HỢP ĐÁNH GIÁ:

PLC Là 1 doanh nghiệp mà Smartsock đánh giá anh/chị nhà đầu tư có thể quan tâm cho dài hạn với tiền năng Lợi nhuận Doanh nghiệp có thể phục hồi trở lại vào 2025 với những yếu tố phía trên team vừa đánh giá. Hiện tại EPS của PLC cho 4 quý trượt gần nhất về quanh 800đ/cp nên P/E định giá hiện tại với thị giá ngày 20/12/2024 là 20.500 đồng thị đang quanh mức 25.6 lần. Với kỳ vọng LN trở lại vào năm 2025 quanh 130 tỷ, P/E của PLC ở mức 15 lần là phù hợp khi P/E trung bình 5 năm ở quá khứ là 17.8 lần. Smartstock kỳ vọng lợi nhuận của PLC sẽ chạm đáy trong năm 2024 và tăng trưởng ấn tượng vào năm 2025 nhờ vào việc thúc đẩy xây dựng đường bộ tại Việt Nam, với nhiều dự án bước vào giai đoạn trải nhựa đường và sẽ được đưa vào khai thác trong năm 2025.

KHUYẾN NGHỊ MUA CHO VỊ THẾ DÀI HẠN (>= 1 NĂM) CHO GIÁ HIỆN TẠI 20.500 – 21.000 ĐỒNG/CP

V. RỦI RO ĐẦU TƯ

– Khoản nợ vay tài chính ghi nhận 1.865 tỷ, giảm 10% so với đầu năm khiến cho chi phí lãi vay giảm về mức 21 tỷ đồng. Điểm trừ, PLC chưa cung cấp thông tin rõ ràng về mục đích cho khoản huy động gia tăng vào đầu năm. Smartstock cho rằng, PLC đang chịu áp lực trả lãi vay đáng kể trong bối cảnh hoạt động sản xuất kinh doanh không thuận lợi

– Các rủi ro giảm giá bao gồm sản lượng tiêu thụ thấp hơn dự kiến (tiến độ xây dựng đường bộ chậm hơn dự kiến) và giá bán sản phẩm thấp hơn.

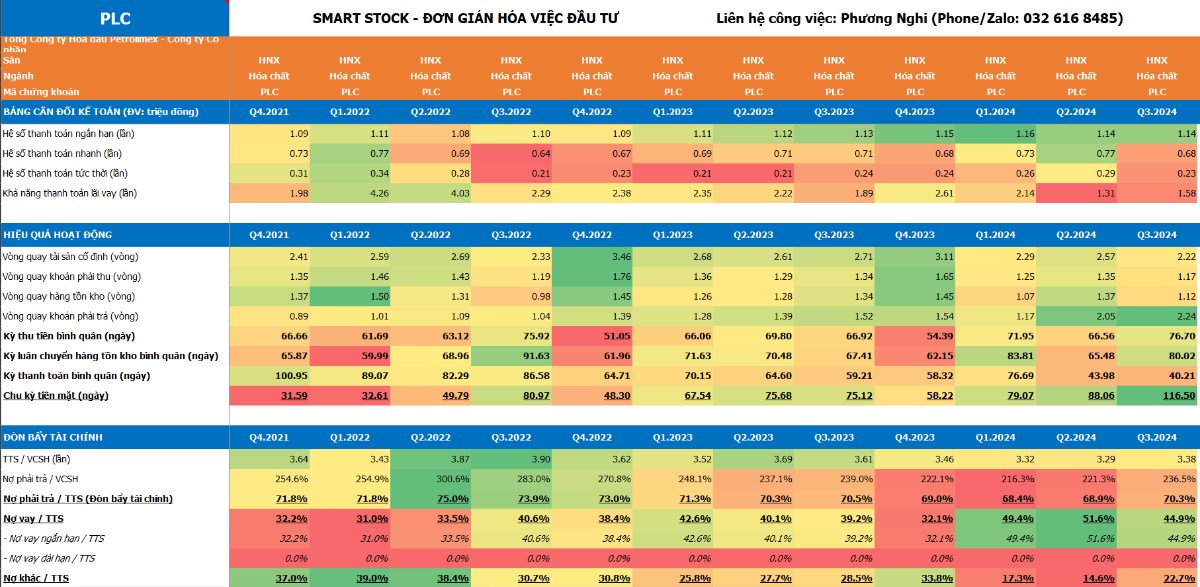

Một số chỉ số tài chính của PLC :